Mein Artikel wurde bereits am 3. Februar 2022 auf www.goldblog.eu veröffentlicht.

Mittlerweile hat es sich schon an den Märkten herumgesprochen, dass die derzeitige Inflation wohl doch nicht so „vorübergehend“ ist, wie es vor einigen Wochen der FED-Chef Jerome Powell sehen wollte. Klammheimlich strich er das Vokabular aus seinem Duktus. Naja, im Grunde genommen hat er ja auch Recht. Was bedeutet schon „vorübergehend“. Da kommt mir der ehemalige US-Präsident Nixon in den Sinn. Der hatte am 15. August 1971 auch die „vorübergehende“ Entkopplung des Dollars vom Goldpreis verkündet. Daraus sind immerhin schon 50 Jahre geworden. Vorübergehend heißt nun mal nur, nicht für ewig. Was ist schon ewig?

Auf jeden Fall dürfte es die Inflation auch nicht sein. Die Geschichte lehrt ja schließlich auch, dass Hyperinflationen nicht von Ewigkeit sind. Eine Währungsreform später ist die ungeliebte Inflation wieder vorüber. Das hart ersparte aber auch – wenn man sich darauf nicht vorbereitet.

Die nicht enden wollende Inflation

Derzeit jedenfalls sind wir noch weit entfernt von einer Währungsreform. Aber vom Ende der Inflation mindestens genauso. Es gibt viele Anzeichen die dafürsprechen, dass diese Dekade eine inflationäre sein wird. Zwar versuchen die Experten wieder zu beschwichtigen, dass die Inflation zwar nicht ganz so vorübergehend sei, aber zum Ende des Jahres abklingen werde. Es fragt sich nur, warum das geschehen sollte. Das könnte zum Beispiel passieren, wenn wir in eine langanhaltende Phase der Stagnation eintreten, also eines stagnierenden, wenn nicht sogar schrumpfenden BIP. Allerdings spricht vieles eher dafür, dass wir beides bekommen werden. Stagnation und Inflation. Das möchte ich nun etwas weiter ausführen.

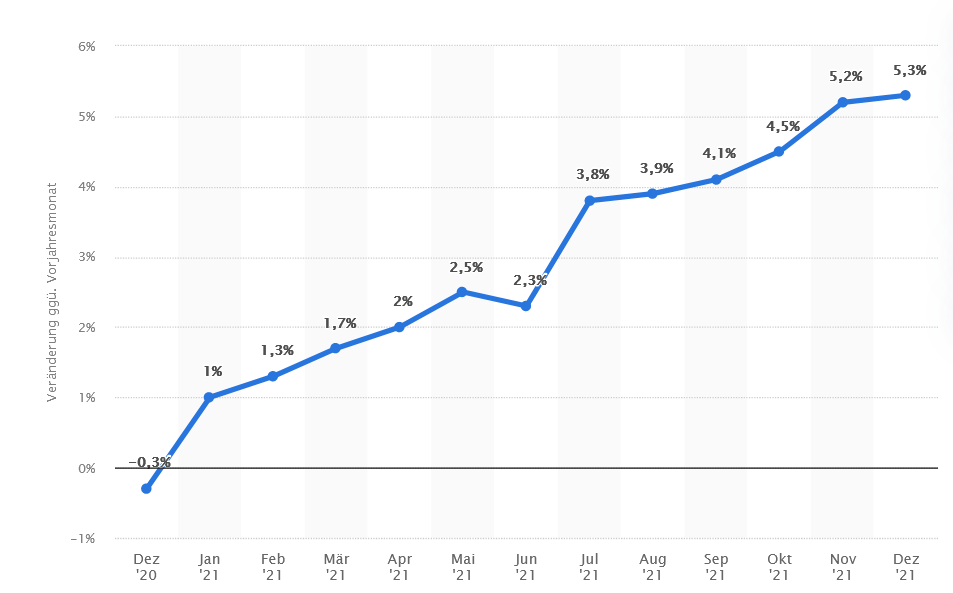

Chart 1: Inflationsrate in Deutschland im Vergleich zum Vorjahresmonat seit Dez 2020 [STATISTA 2022]

Wie Chart 1 unzweifelhaft illustriert, haben wir seit mehr als einem Jahr eine anhaltend steigende Teuerungsrate. Wohlgemerkt handelt es sich dabei um den Verbraucherpreisindex, also einer offiziellen Zusammenstellung eines mehr als fraglichen Warenkorbes, der mit Sicherheit nicht die tatsächliche Inflation wiedergibt. Im Studium habe ich einmal gelernt, dass Inflation immer dann steigt, wenn mehr Geld als Waren und Dienstleistungen in einem volkswirtschaftlichen Gesamtsystem vorhanden sind. Die folgende Abbildung verdeutlicht diesen Zusammenhang eindringlich, wie ich finde.

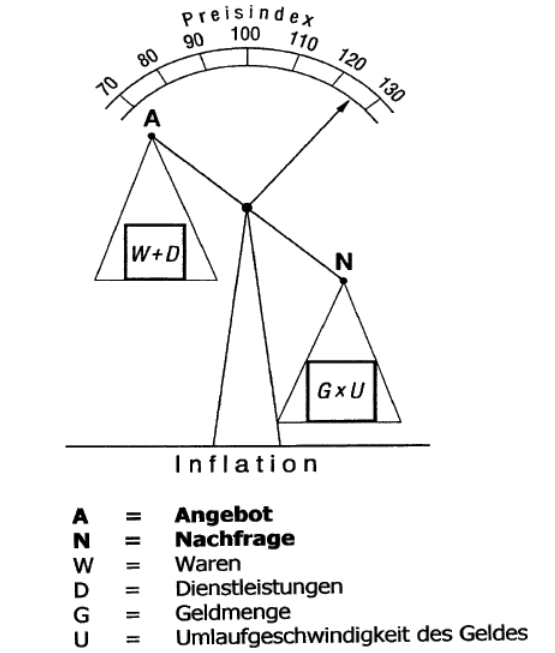

Chart 2: Preisindex in Form einer Waage [GOLDSILBER (2021)]

Demnach ergibt sich die Inflation gemäß der Quantitätsgleichung aus der emittierten Geldmenge abzüglich dem Wirtschaftswachstum im gleichen Betrachtungszeitraum. Bereits Anfang 2021 hatten wir demnach eine wahre Inflation von fast 16 Prozent. Diese mag zu diesem Zeitpunkt bei dem Verbraucher (noch) nicht spürbar angekommen sein, wird es aber früher oder später, wenn die Wirtschaft nicht der Geldmenge entsprechend wächst. Dies bedeutet, dass kein Notenbanker Stagnation gebrauchen kann. Zugegeben, wer kann das schon?

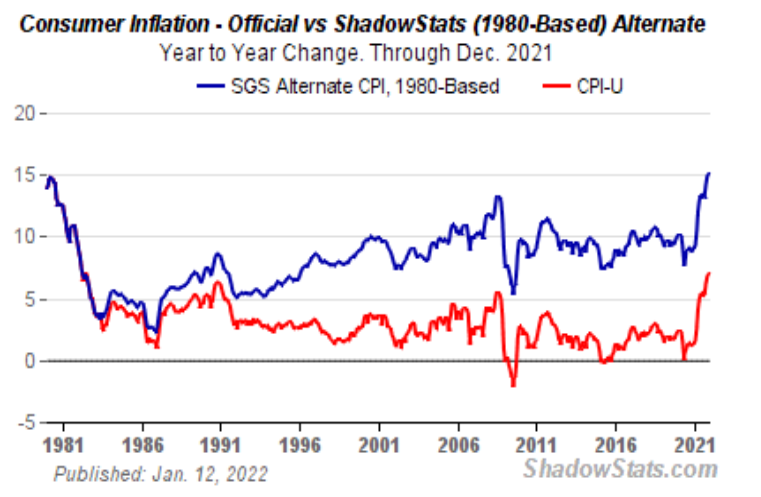

Laut US-amerikanischen Consumer Price Index (CPI) bewegte sich die Inflation bei unserem großen Bruder aus Übersee sogar schon bei 7 Prozent. Laut Shadow Government Statistics betrug die wahre Inflation am Ende des vergangenen Jahres ca. 15 Prozent.

Chart 3: Consumer Price Index (rot) und die verdeckte Inflation Shadow Government Statistics Inflation (blau), Basisjahr 1980 [SHADOWSTATS (2022)]

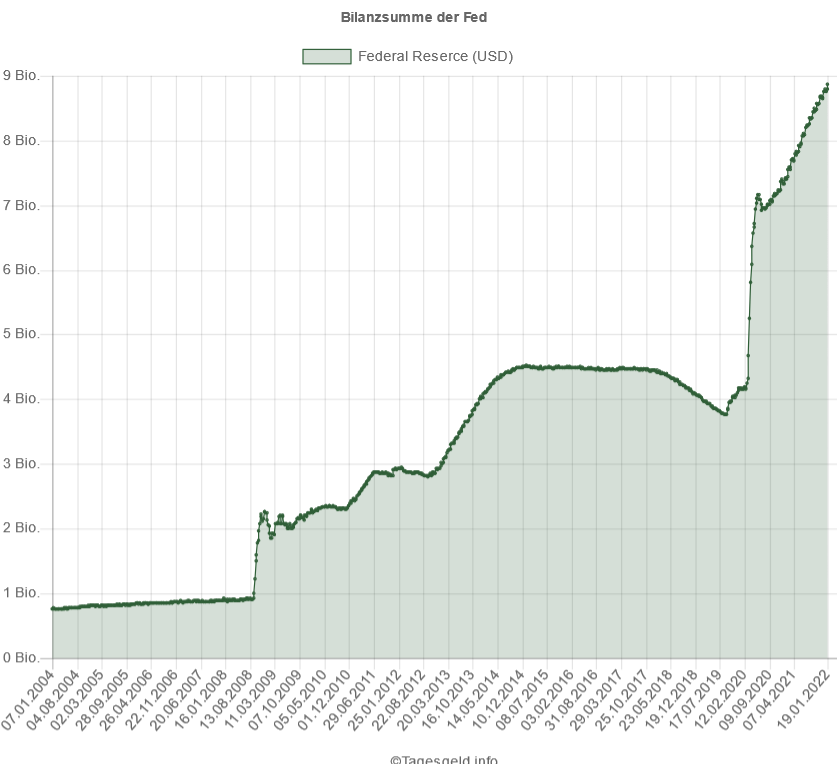

Schaut man sich die Bilanzsummen der beiden großen Zentralbanken von Europa und den USA an, darf einen diese gewaltige Entwicklung nicht wundern.

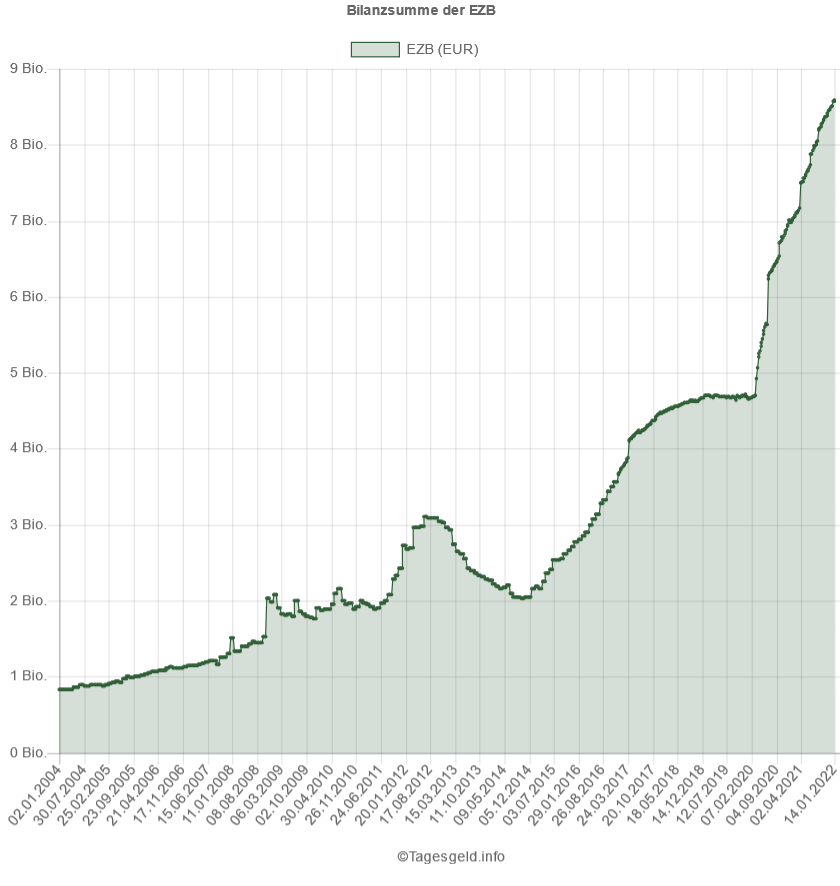

Chart 4: Bilanzsumme der EZB in EUR von 2004 bis Januar 2022 [TG (2022)]

Chart 5: Bilanzsumme der FED in USD von 2004 bis Januar 2022

Wie wir den beiden vorhergehenden Charts entnehmen können, stieg die Bilanzsumme sowohl bei der Federal Reserve Bank in den USA, also auch in Frankfurt am Main bei der EZB seit Corona kontinuierlich an. Grund sind die massiven Ausweitungen der Geldmenge über die Anleihe-Kaufprogramme der Zentralbanken. Im Zuge der Pandemie haben die Politiken diese massiv aufgestockt. Die EZB fuhr z.B. neben den herkömmlichen Programmen der Quantitativen Lockerung das Pandemic Emergency Purchase Programme (kurz: PEPP). Am Mittwoch, d. 26.01.2022 verkündete Jerome Powell, dass man das derzeitige Ankaufprogramm im März auslaufen lassen wird. Eine Anhebung des Leitzinses gilt als sicher und war zu erwarten. Jedoch bekommt die Börse noch einmal eine Verschnaufpause. Die Ankündigung war mehr eine Vorbereitung. Die Märkte haben es teilweise panisch aufgenommen. Dabei kommt Powell ziemlich spät um die Ecke mit seinen Eingebungen, die wohlgemerkt vor einigen Monaten noch müde belächelt wurden – im schlimmsten Fall sind es halt Verschwörungstheorien.

Denn die Inflation versucht man damit zwar einzudämmen, wird jedoch einen anderen massiv verwerflichen Effekt provozieren: Die oft gefürchtete Stagnation.

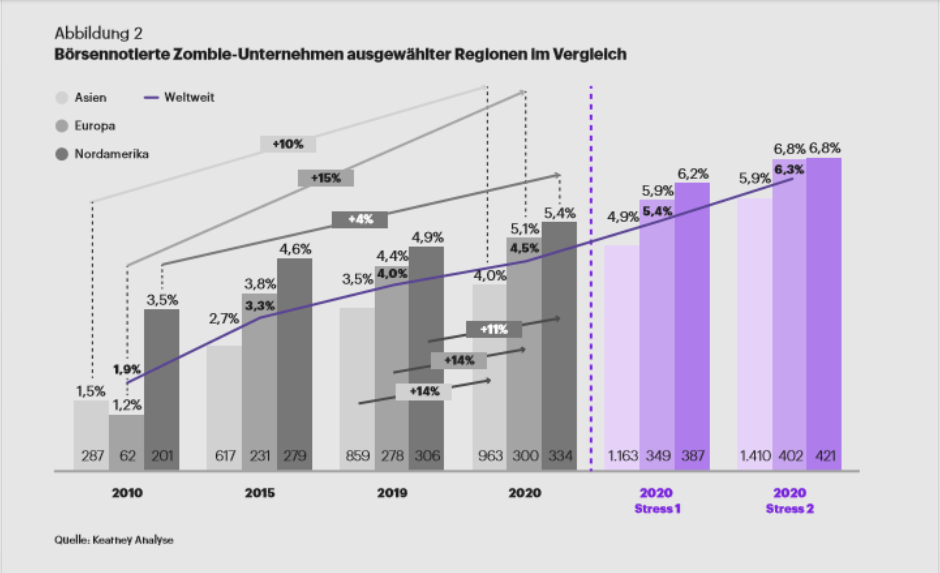

Seit dem Weltfinanzcrash aus dem Jahr 2009 wurden die Märkte mit einem Geldpaket nach dem anderen geflutet. Teilweise unproduktive Unternehmen konnten sich mit dem billigen frisch gedruckten Geld über Wasser halten. Die Zombifizierung der Wirtschaft war die Folge. Der nachfolgende Chart aus der KEARNY-Studie „Einmal Zombie, immer Zombie“ verdeutlicht diesen Trend noch einmal. Die Studie umfasst 67.000 börsennotierte Firmen aus 154 Branchen und 152 Ländern, und kann durchaus als repräsentativ angesehen werden.

Chart 6: Häufung von börsennotierten Zombi-Unternehmen in Prozent ausgewählter Regionen im Vergleich [KEARNY (2021, S. 4)]

Dabei schneidet Asien im Vergleich noch recht moderat ab. Es ist zu vermuten, dass die neuesten Entwicklungen, insbesondere am chinesischen Immobilienmarkt, dieses Bild noch einmal korrigieren wird müssen. Dennoch sind die Zahlen bereits in dieser Analyse mehr als besorgniserregend.

Denn, was wird mit diesen Zombies, die ohne billige Kredite gar nicht mehr überlebensfähig sind – von marktfähig will ich da erst gar nicht sprechen –, wenn die Zinsen wieder steigen? Richtig, sie gehen pleite. Die Rede ist hier nicht von kleinen mittelständischen Firmen, sondern von Großkonzernen, die unsaubere Bilanzen führen und hochverschuldet sind. Die Rede ist von Firmen, die neue Kredite aufnehmen, um die Zinsen – nicht mal mehr die Tilgungsrate der Kredite – zahlen zu können. Man nennt das im Finanz-Jargon auch Ponzi-Finanzierung, benannt nach dem großen Trickbetrüger Charles Ponzi. Das bedeutet das viele, viele Leute arbeitslos werden, und diese fragen dann auch weniger Waren und Dienstleistungen nach. Und dadurch nimmt der Staat wieder weniger Steuern ein. Gleichzeitig muss Geld für die Versorgung dieser Menschen her. Man nennt das auch soziale Kosten. Dafür haben wir ja dann die CO2-Steuer. Die macht das schon.

Gleichzeitig steigen die Energiepreise, was sich wiederum nicht nur auf die Betriebskostenabrechnung von Mietern und Häuslebauern, sondern auch auf die Industrie, den Handel, kurz gesagt auf jeden Anbieter auswirken wird. Was werden die tun, um die höheren Kosten wieder einzuspielen? Sicherlich nicht singen gehen.

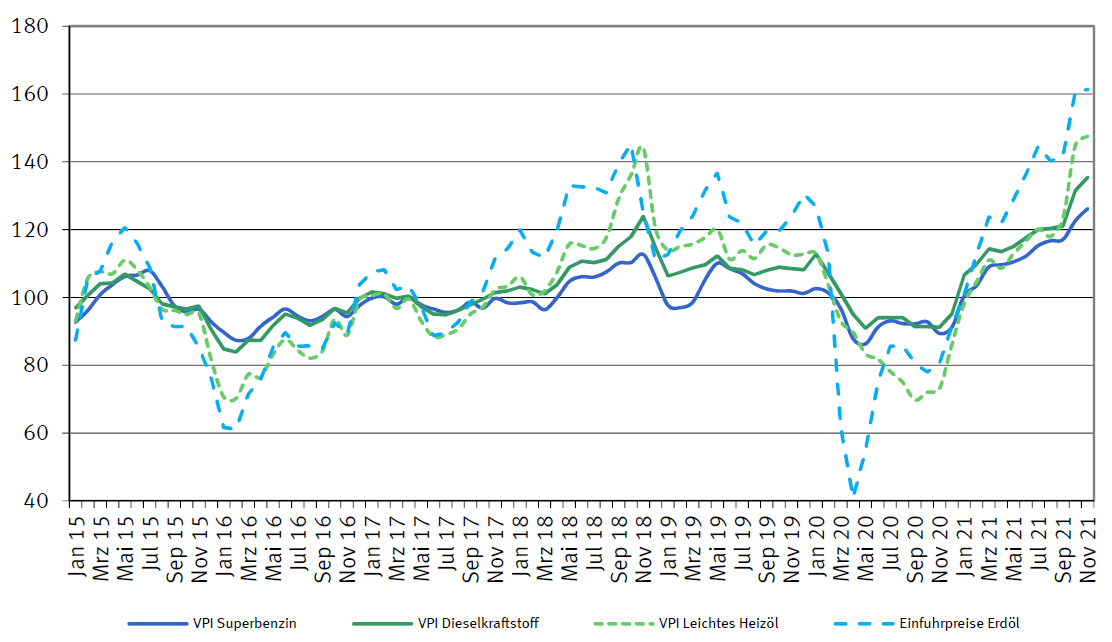

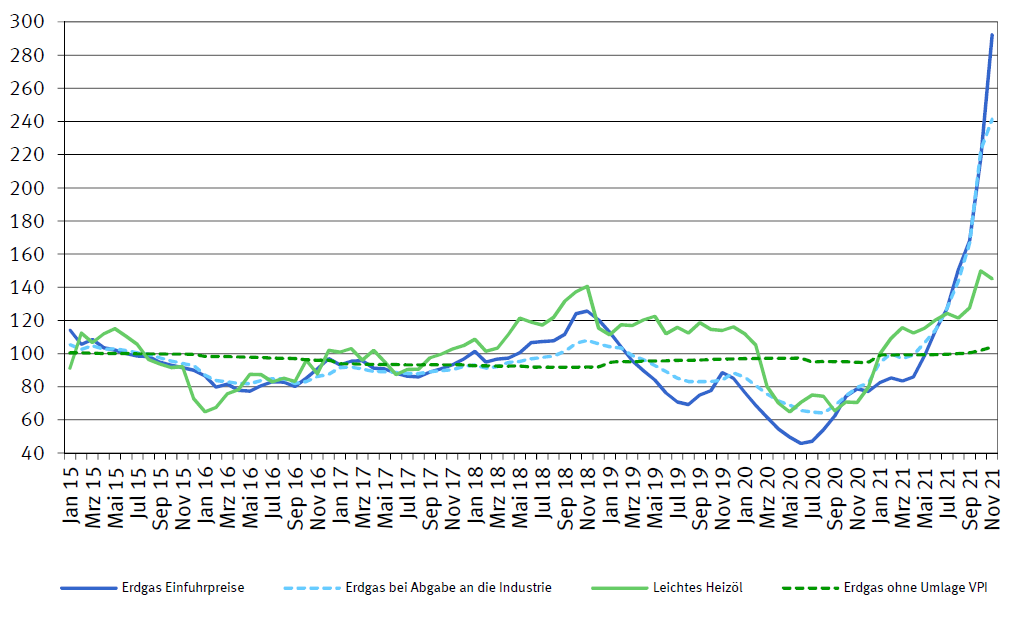

Anfang des Jahres dürften einige Verbraucher bereits aus allen Wolken gefallen sein. Wer gut informiert war, hat die Post vom Strom- oder Gasanbieter im Sitzen geöffnet. Die beiden nachfolgenden Charts zeigen, wie sich diverse Brennstoffe wie Benzin, Diesel, Heizöl oder Gas entwickelt haben. Und wenn ich das hier einmal so polemisch sagen darf. Die Ignoranz des geopolitischen Kräfteverhältnisses gegenüber Russland wird dies leider nicht unbedingt verbessern – eher verschlechtern. Man achte auf die Einfuhrpreise von Erdgas (dunkelblaue Kurve im unteren Chart).

Chart 7: Verbraucherpreisindizes Superbenzin, Dieselkraftstoff und leichtes Heizöl, Einfuhrpreise Erdöl in Prozent, Basisjahr 2015 [DESTATIS 2021, S. 13 f.)]

Chart 8: Einfuhrpreisindex Erdgas, Erzeugerpreisindex leichtes Heizöl, Erzeugerpreisindex Erdgas bei Abgabe an die Industrie und Verbraucherpreise Erdgas ohne Umlage in Prozent, Basisjahr 2015 [DESTATIS (2021, S. 13 f.)]

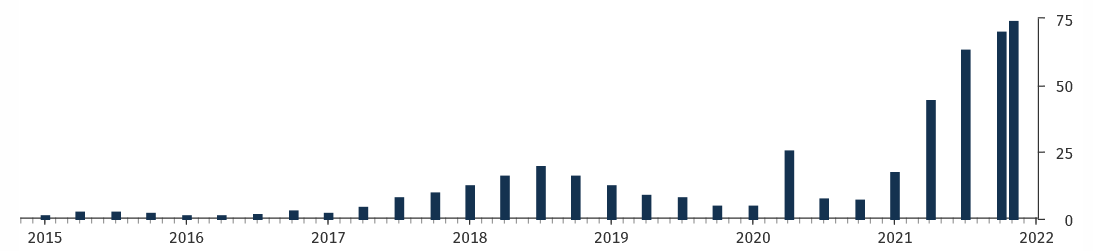

Und die Lieferengpässe dürfen wir nicht vergessen. Um diese zu ermitteln befragt das ifo Institut regelmäßig Einkäufer im verarbeitenden Gewerbe nach Produktionsbehinderungen durch die Knappheit bei Rohstoffen bzw. Vorprodukten. Der sogenannte Knappheitsindikator gibt die Anzahl der Ja-Antworten auf die Frage nach Knappheit an. Siehe dazu den Chart 9, der verdeutlicht, dass dieser seit 2021 kontinuierlich steigt.

Chart 9: ifo Knappheitsindikator für verarbeitendes Gewerbe in Prozent von 2015 [DESTATIS (2022)]

Und zu guter Letzt ist da noch die Greenflation, also eine Inflation durch die zunehmende Einführung von Erneuerbaren Energien. Das 1,5-Gradziel kann definitiv nicht eingehalten werden. Das dürfte den Druck auf unsere Politiken erhöhen, die als wesentliches Instrument den CO2-Preis sehen.

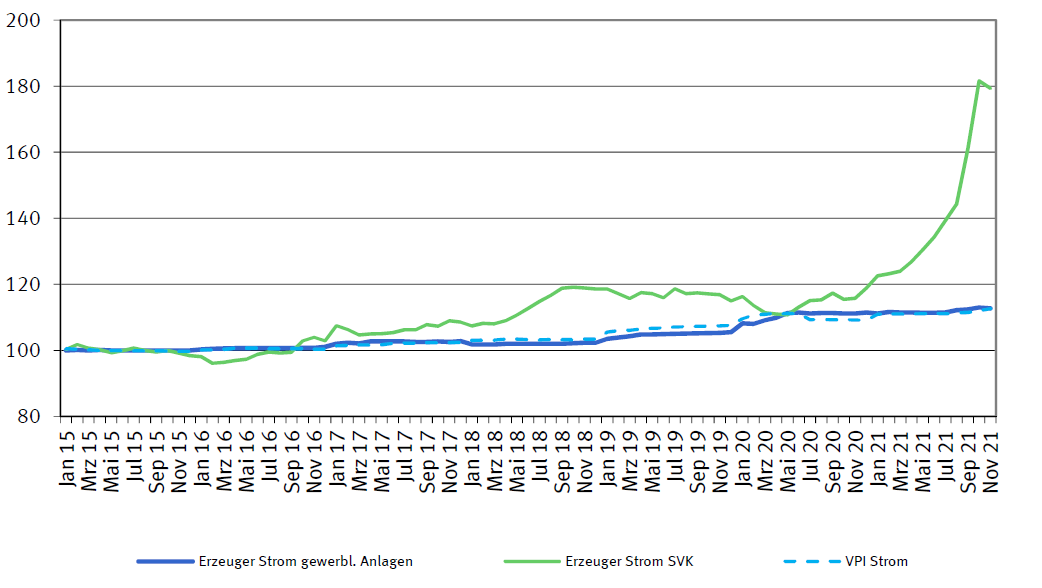

In Deutschland steigen diese Preise ebenfalls seit 2016 kontinuierlich. Seit 2015 haben wir bei den Verbraucherpreisen eine Steigerung von mehr als 10 Prozent gehabt. Der Erzeugerpreis von Sondervertragskunden, also für Verbraucher, die mehr als 30.000 kWh auf ihrer jährlichen Uhr haben, schoss seit Anfang 2020 in ungeahnte Höhen (hier ein Anstieg bis November 2021 um 80 Prozent). Siehe dazu auch Chart 10.

Chart 10: Erzeugerpreisindizes bei Abgabe an gewerblichen Anlagen und an Sondervertragskunden sowie Verbraucherpreise Strom in Prozent, Basisjahr 2015 [DESTATIS (2021, S. 15)]

Fassen wir also noch einmal die wichtigsten Faktoren zusammen, die für eine anhaltende Inflation sprechen:

*Die Bilanzen der Zentralbanken sind aufgebläht. Es wurde weitaus mehr Geld in den letzten Jahren gedruckt, als das Bruttoinlandsprodukt wachsen konnte.

*Gleichzeitig haben sich die Staaten in ungeahnte Höhen hinauf verschuldet. Diese Schulden werden kaum abgezahlt werden können, ohne dass man weitere Schulden macht. Das bedeutet es wird noch mehr Geld gedruckt.

*Wir bekommen es zunehmend mit Lieferengpässen in den verschiedensten Bereichen zu tun. Europa ist stark abhängig von asiatischen Märkten – insbesondere von China. Rohstoffe werden knapper, können nicht geliefert werden. Die Auswirkungen dieses Angebotsschocks können genauso gravierend wie die Ölpreiskrise in den 1970er-Jahren werden.

*Die Klimapolitik fordert ihren Tribut. Mit der Zunahme von erneuerbaren Energieerzeuger-Technologien steigt auch die Nachfrage nach seltenen Erden, Edelmetallen und anderen Rohstoffen. Gleichzeitig will die Politik eine CO2-Steuer, die sich auf die gesamte Preislandschaft auswirken wird.

*Die offiziell ausgegebene Inflationsrate entspricht nicht der tatsächlichen Teuerung und muss mindestens um den Faktor 2 nach oben korrigiert werden.

*Die Digitalisierung dürfte ihr übriges tun. Hochqualifizierte, agile und hochflexible Mitarbeiter werden mehr gebraucht denn je. Das Angebot an guten Handwerkern, Technikern und MINT-Akademikern kann hier zu einer Lohnexplosion führen.

*Sollte Deutschland dem Beispiel seiner Nachbarn folgen und die Corona-Maßnahmen weitestgehend aufheben, würde dies zu einem Nachfrageschock führen. Die Menschen würden nachholen wollen, was sie in den letzten Jahren verpasst haben. Gehortetes Geld schwemmt die Märkte und wird ebenfalls zu einem Teuerungseffekt zumindest im Gastronomie-, dem Eventgewerbe und der Freizeitbranche führen. Dies ist zumindest zu erwarten. Sollte Omikron der „Game-Changer“ werden, haben unsere Geldpolitiker ein noch größeres Problem als COVID. Böse Zungen könnten behaupten, dass dies zumindest eine Rolle in der Corona-Politik spielen könnte. Ein Schelm, der da Böses denkt.

Literaturhinweise & Quellen

DESTATIS (2021). Daten zur Energiepreisentwicklung. Lange Reihe von januar 2015 bis November 2021)

DESTATIS (2022). Konjunkturindikatoren.Lieferengpässe bremsen Industrie und treiben Preise.Verfügbar unter: https://www.destatis.de/DE/Themen/Wirtschaft/Konjunkturindikatoren/lieferketten.html (07.02.0222)

GOLDSILBER (2021). Die Abbildung geht auf den Blog www.goldsilber.org zurück. Verfügbar unter: https://www.goldsilber.org/wahre-inflation.php (28.01.2022)

KEARNY (2021) Studie „Einmal Zombie, immer Zombie“. Die Studie ist verfügbar unter: https://www.de.kearney.com/advantage-transformation-services/article/?/a/zombie-unternehmen (07.02.2022)

SHADOWSTATS (2022). Verfügbar unter: http://www.shadowstats.com/alternate_data/inflation-charts (24.01.2022)

STATISTA (2022). Veröffentlicht im Januar 2022. Verfügbar unter: https://de.statista.com/statistik/daten/studie/1045/umfrage/inflationsrate-in-deutschland-veraenderung-des-verbraucherpreisindexes-zum-vorjahresmonat/ (24.01.2022)

TG (2022). Chart 4 und 5 gehen auf Netzpräsenz www.tagesgeld.info zurück. Die Entwicklung der Bilanzsummen der Zentralbanken. Verfügbar unter: https://tagesgeld.info/statistiken/bilanzsummen-der-zentralbanken/ (07.02.2022)

Dipl.-Ing. Pierre Dornbrach, MBA & Eng.

Pierre Dornbrach ist Wirtschaftsingenieur und studiert derzeit nebenberuflich Rechtswissenschaften. Er befasst sich seit mehr als 10 Jahren mit Fragen rund um das Thema Finanzen, Vermögensaufbau und Wirtschaftspolitik. Zudem ist er Geschäftsführer der Pentallum OHG, die sich auf den Vertrieb von Edelmetallen spezialisiert hat. Neben dem großen Thema Gold und Silber hegt er eine Faszination für die Turbulenzen an den Börsen sowie für die Geopolitik.